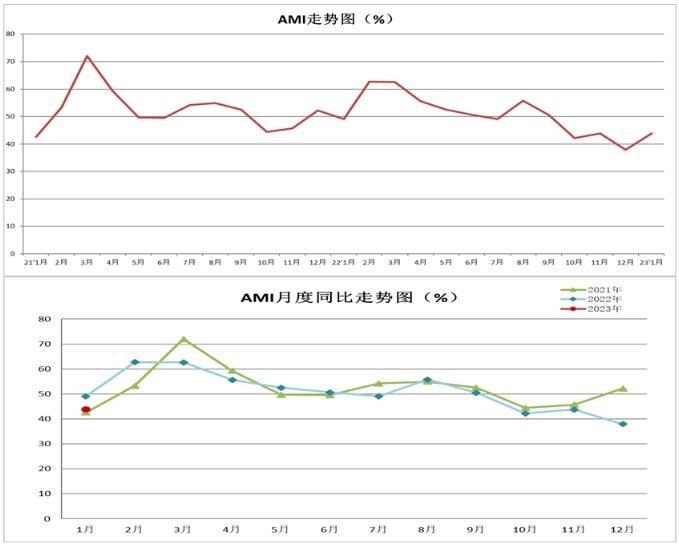

摆脱去年萧条,但向好之迹并不明显,2023年1月份AMI指数为43.9%

1月份AMI指数为43.9%,比上月提升6.0个百分点,比上年同期下降5.2个百分点。

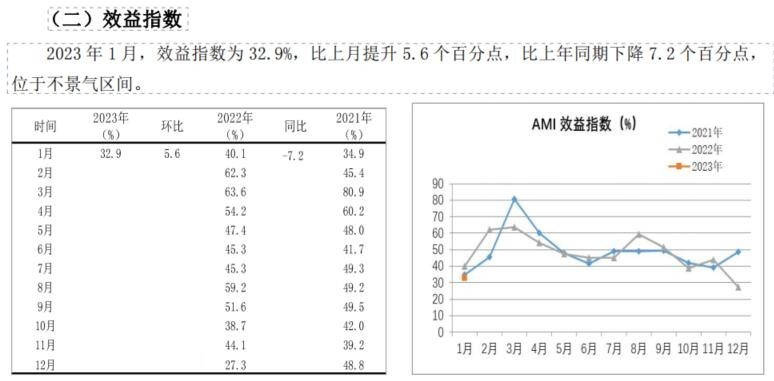

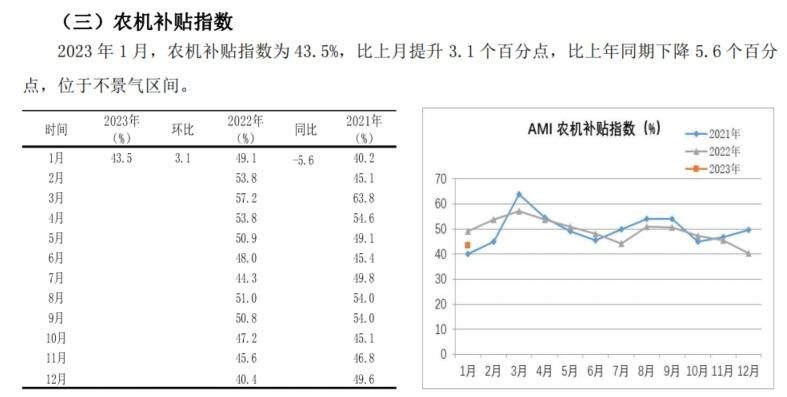

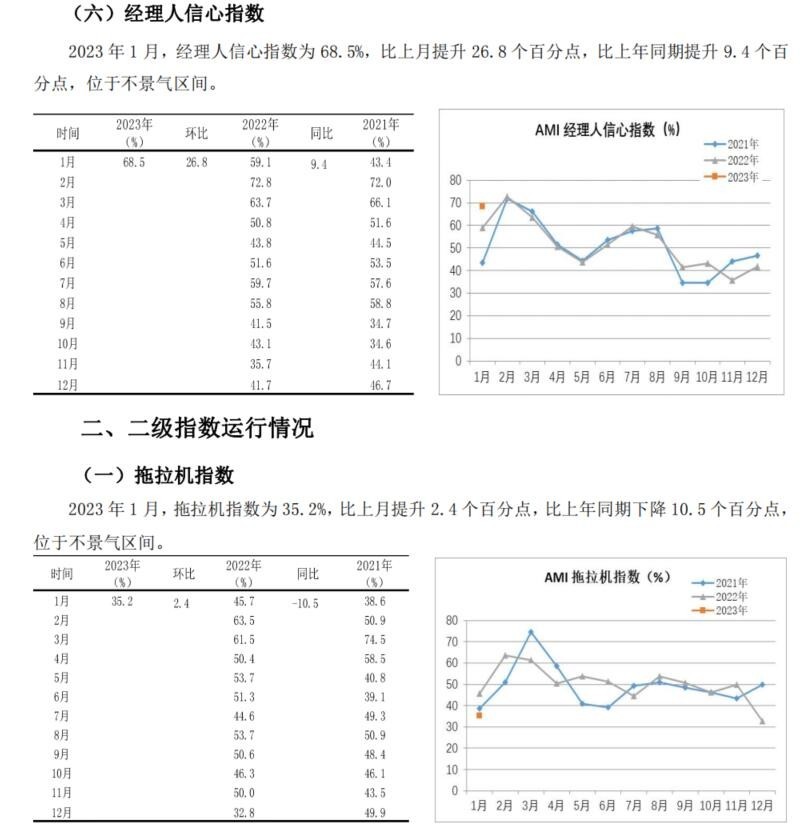

中国农业机械流通协会发布的2023年1月份中国农机市场景气指数(AMI)为43.9%,环比提升6.0个百分点,同比下降5.2个百分点。从环比看,6个一级指数中,全部呈现上升趋势。其中经理人信心指数增幅最大,达到26.8个百分点。从同比看,6个一级指数除经理人信心指数外全部呈现下降趋势,其中销售能力指数降幅最大,为9.5个百分点。6个一级指数除经理人信心指数外全部位于不景气区间。

特约分析师张华光认为:1月份AMI的表现波澜不惊,环比增长,同比下降成为较为突出的特征。在有据可查的1月份景气度中,过去8年走势规律呈现出的最大共性就是均位于不景气区间,即使在2014年、2016年、2022年景气度达到49%以上的高位,也未逾越景气区间的门槛,更不用说多数年份徘徊在30%-40%的低位了。但环比的全线增长,意味着AMI已经摆脱了去年12月的萧条,走在恢复性增长的通道中。但从持续下跌的同比看,今年市场向好之迹象并不明显。

1月份AMI走势的基本特征

其一,经理人信心指数爆棚,成为1月份AMI的一道靓丽风景线。如果说今年1月AMI呈现出的最大特点,莫过于经理人信心指数超常表现。环比飙升,增幅高达26.8%,一举挺进景气区间。如果说环比增幅巨大与去年12月份的低谷有关,但同比也出现增长,并成为唯一增长的一级指数,则说明其增长并非偶然。以上种种表现超乎我们的想象,不仅成为AMI的最大贡献者,也成为1月AMI景气度的稳定器。

其二,市场进入恢复性增长的通道。环比全线增长,成为今年1月份AMI呈现给我们的第二显著特点。基于去年12月灾难性滑坡形成的“洼地”,造就了1月份绝大多数指数的增长,也意味着市场行走在恢复性增长的通道中。

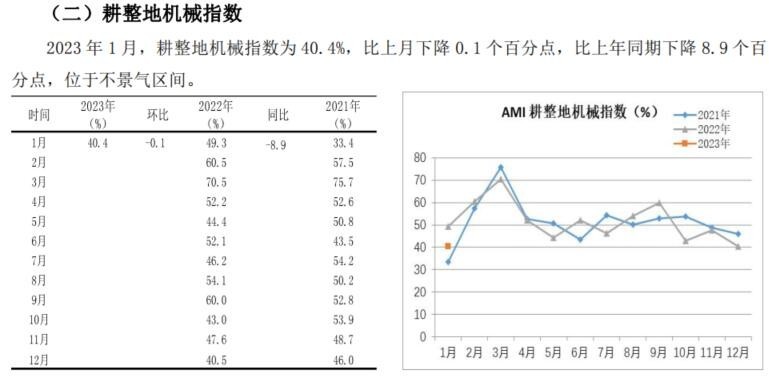

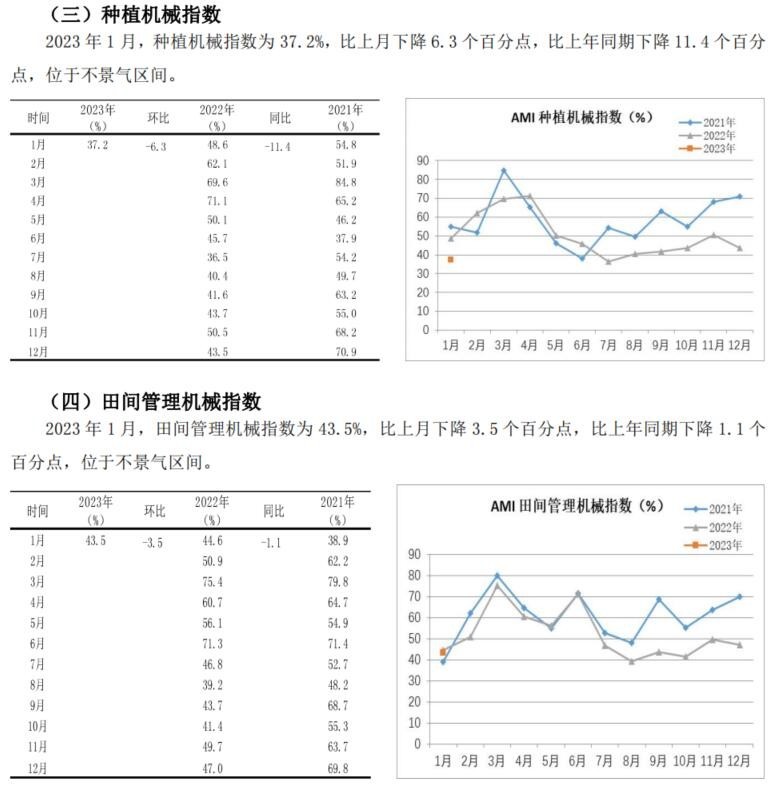

其三,市场不容乐观。如果说环比全线增长告诉我们,市场处于恢复性增长中;但绝大多数指数同比出现不同程度的下滑,则提示我们,今年市场下行风险巨大,不容忽视。以所监测的5个二级指数为例,拖拉机和收获机指数环比出现小幅增长,并且这种增长都是建立在去年12月份指数探底的基础之上。耕整地机具、种植机械、田间管理机械环比均出现不同程度的下滑,尤其是作为春耕所需的季节性较强的标志性产品种植和田间管理机械的下降,提醒我们今年市场下行压力之大。如果说1月份的AMI因经理人信心指数的较大贡献率而未出现较低的景气度话,二级指数的表现则暴露出今年市场峥嵘面目。

从三级指数解析细分市场

三级指数环比均出现不同程度的增长,同比除履带式收割机出现增长外,呈现出不同程度的较大幅度下降。

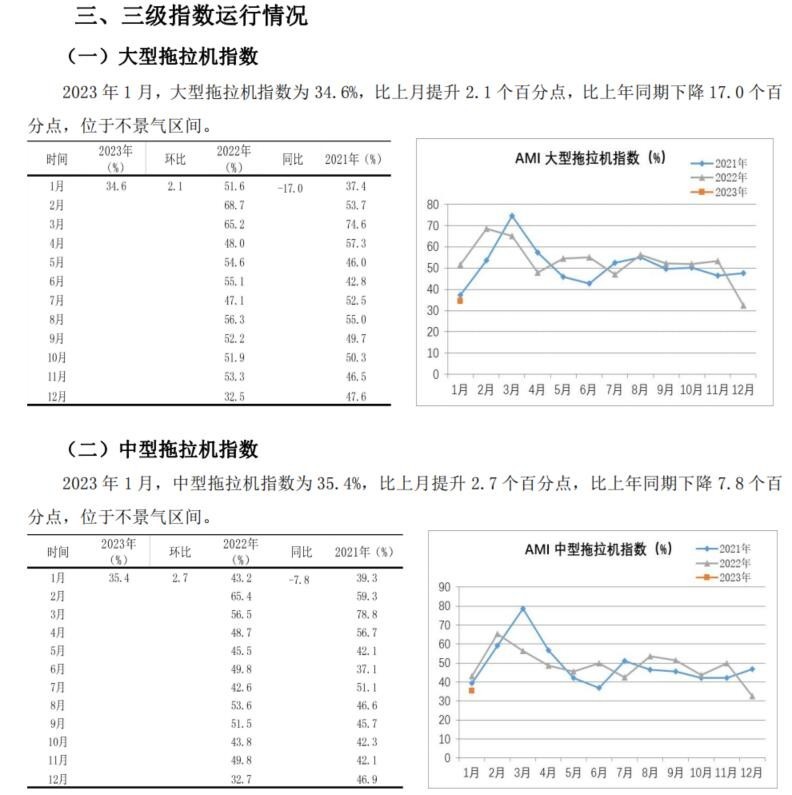

拖拉机市场。拖拉机指数为35.2%,虽然环比出现2.4个百分点增长,但10.5个百分点的同比降幅以及偏低的景气度,意味着1月份拖拉机市场之惨淡表现。其中,大型、中型拖拉机指数分别为34.6%、35.4%,尽管环比出现小幅增长,难以掩饰同比大幅度下滑带来的惨淡。去年拖拉机市场爆发式飙升,为今年市场下行的埋下伏笔,这也符合市场周期性变化的规律。

种植机械市场。种植机械指数为37.2%,环比小幅下降6.3个百分点,同比大幅度下降11.4个百分点。其中,播种机、插秧机指数环比出现不同程度的下滑,且均位于30%-40%之间的较低景气度区间。基于农事尚未进入春耕模式,市场走势不明,尚待观察。基于今年市场环境以及去年市场的表现,我们判断,插秧机市场增长的概率与播种机市场下滑的概率一样大。

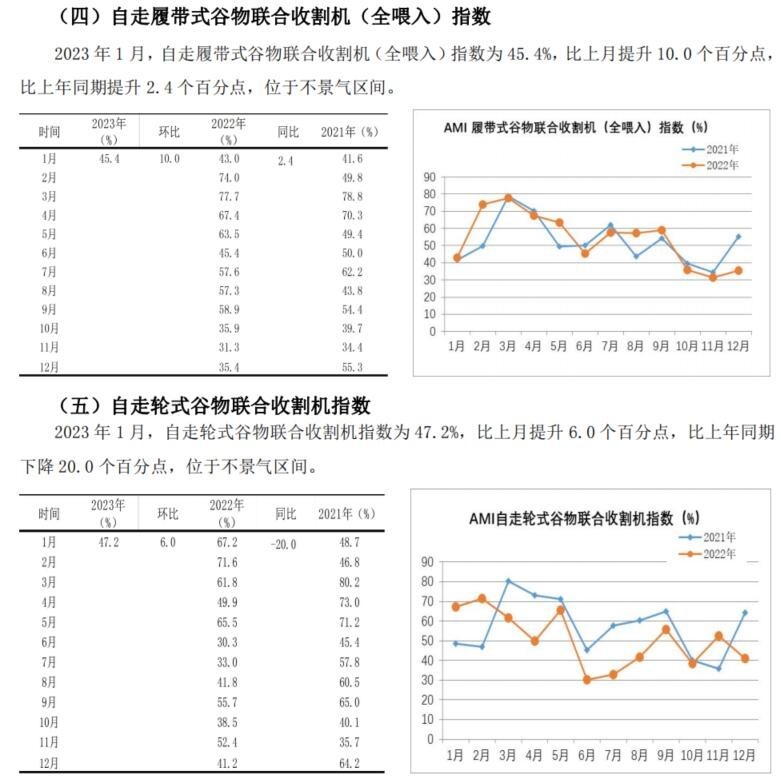

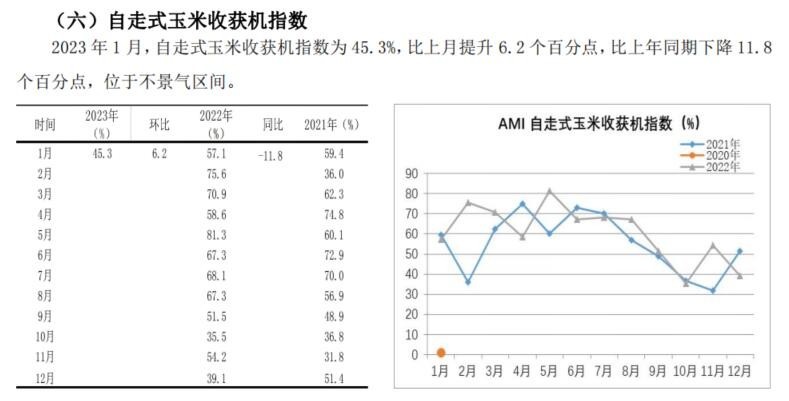

收获机市场。收获机械指数为43.9%,环比提升4.2个百分点,同比下降4.6个百分点。从三大粮食作物收获机指数表现看,虽然履带式、轮式和玉米收获机景气度均位于不景气区间,但均高于平均值,说明三大粮食作物收获机市场并未出现不良“症状”。从环比变化看,轮式与玉米收获机出现不同程度增长,主要基于去年12月大幅度下滑形成的指数“洼地”,意味着去年市场已经触底。自走履带式谷物联合收获机市场继续走在复苏的大道上,环比实现了“两连增”,主要建立于去年市场下滑的基础之上。从同比看,自走轮式谷物联合收获机与玉米联合收获机出现两位数的较大幅度滑坡,折射出这两大粮食作物收获机市场在经历了去年大幅度增长后,今年凸显疲态,下行压力巨大。自走履带式谷物联合收获机市场同比小幅增长,是对去年该市场大幅度滑坡的修补。

2023年2月份AMI走势判断

2月份AMI伴随着春天的脚步,尤其是春耕的日益临近,或将呈现出以下几个特点:一是恢复性增长的整体走势还将持续,并表现的较为强烈;二是环比增长,同比下滑的概率依然十分突出;三是不排除AMI挺进景气区间的可能性;四是一、二、三级指数中的多数仍会继续徘徊在不景气区间,环比增长、同比下滑或“涛声依旧”。

今年农机市场面临着严峻复杂的环境,市场变数和不确定性持续上升,令市场走势变得扑朔迷离,不仅增加了市场风险,也极大增加了预测的难度。但我们从多年农机市场的变化规律中,还是能窥其一二。先从利空因素分析,下面三大因素对2月份的市场影响较大。其一,国三升国四的后续影响。去年国三升国四导致的市场“透支”对今年市场将会产生深刻持久的影响,这种影响将贯穿2023年全年,尤其是对上半年市场影响更甚。升级国四后,产品价格的增长、国四产品适应期、去年提前购买以及经销商国三机型的库存都将成为影响今年市场需求的不可忽视的重要因素。其二,季节因素。2月依然是农机市场的传统淡季,市场尚处于“冷冻期”。按照多年农事规律,春耕一般自2月底3月初陆续铺开,这就决定了2月份绝大多数时间,依然处于春耕前的孕育阶段。其三,市场动力偏弱。上半年,农机市场需求主要围绕春耕展开,由此决定了推动市场增长的动力主要来自拖拉机、种植机械、田间管理机械和自走轮式谷物联合收获机四大细分市场。从1月份这四大细分市场的表现看,并不乐观。尤其是拖拉机和轮式谷物收获机市场,在经历了去年高位运行、大幅度增长后,今年下滑的概率巨大。从种植机械中的插秧机市场看,去年出现较大幅度下滑,按照市场发展的周期性规律,今年有望增长。但1月份的景气度并不高,上行走势并不明显,市场动力偏弱的特点依然突出。其四,观望气氛浓厚。1月、2月农机市场终端交易并不活跃,市场交易主要在生产商和经销商之间进行。尽管多数生产商使劲浑身解数促销,以较大让利吸引经销商增加库存,但48.9%库存指数意味着经销商的库存并未冲上高点。这种现象或来自两个方面:一是去年因国三升国四,不少经销商的库存已经达到一定高度;二是经销商普遍不看好今年的市场,有意识的通过控制库存,规避市场风险,进而表现出强烈的观望心态。

注:2020年因疫情原因,1-3月无统计数据。

当然,2月份的农机市场虽然利空因素表现的较为强烈,但利好因素依然为我们带来了希望之光。第一,经理人信心指数爆棚,意味着经理人对2月份市场预期转强;第二,从2014年以来1月、2月景气度变化看,2月份景气度均高于1月份,尤其是2016年以来,环比增幅皆达到两位数。今年如果不出现意外,环比保持较高增幅的概率还是很大的。2月份,即使保持前几年的平均增幅,也足以把AMI这艘巨轮拖上景气区间的岸头;第三,去年岁末,不少经销商仍有不少库存国三机,加之预存的国四机,这类机具以其价格优势,对包括2月份在内的上半年市场的支撑作用不容小觑。

用户评论