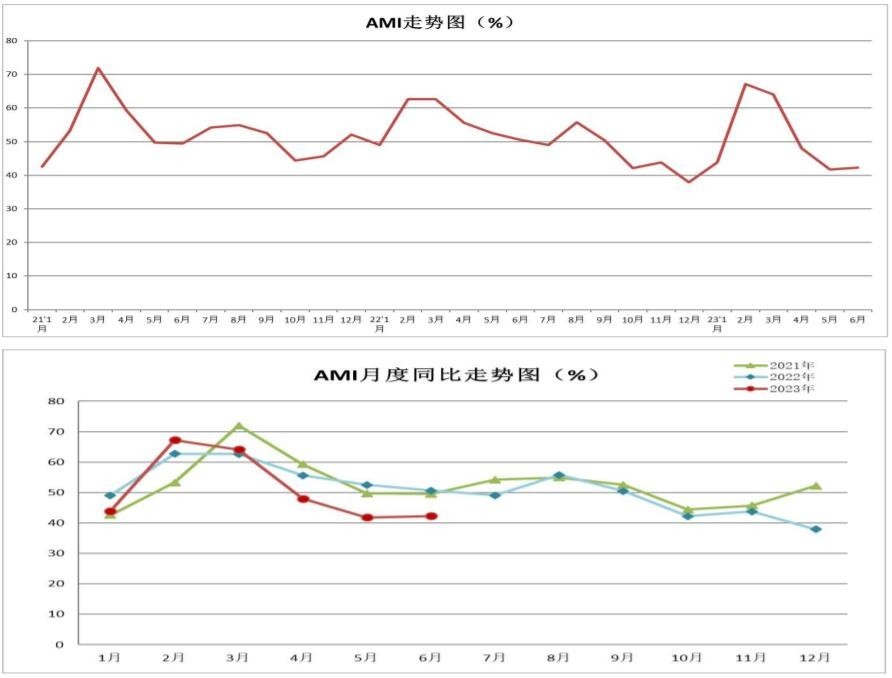

环比翘头,但仍处于历史低位——6月份AMI指数为42.3%

6月份 AMI 指数为 42.3%,比上月提升 0.5 个百分点,比上年同期下降 8.3 个百分点。

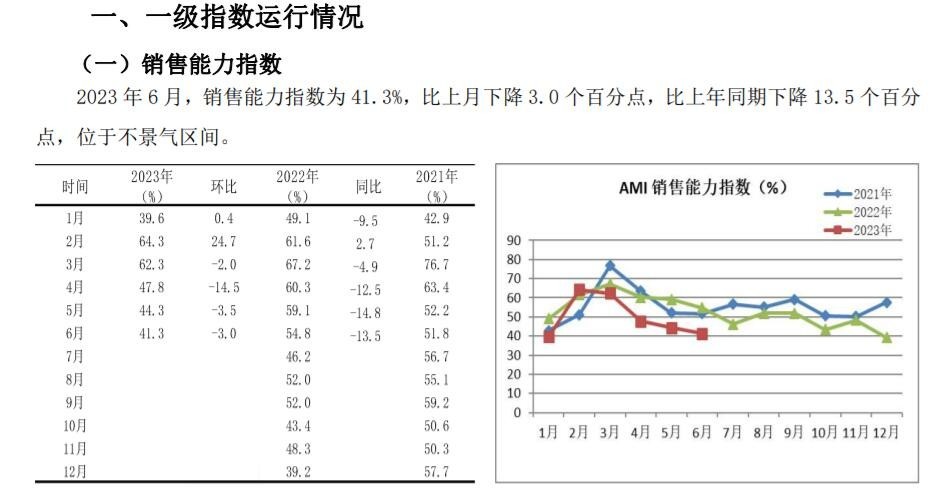

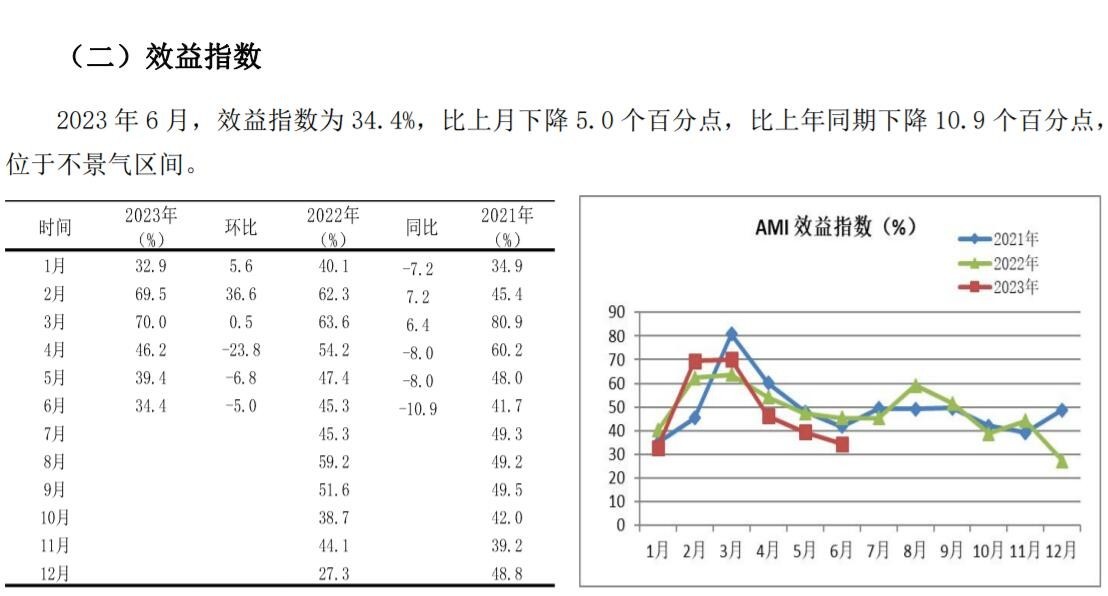

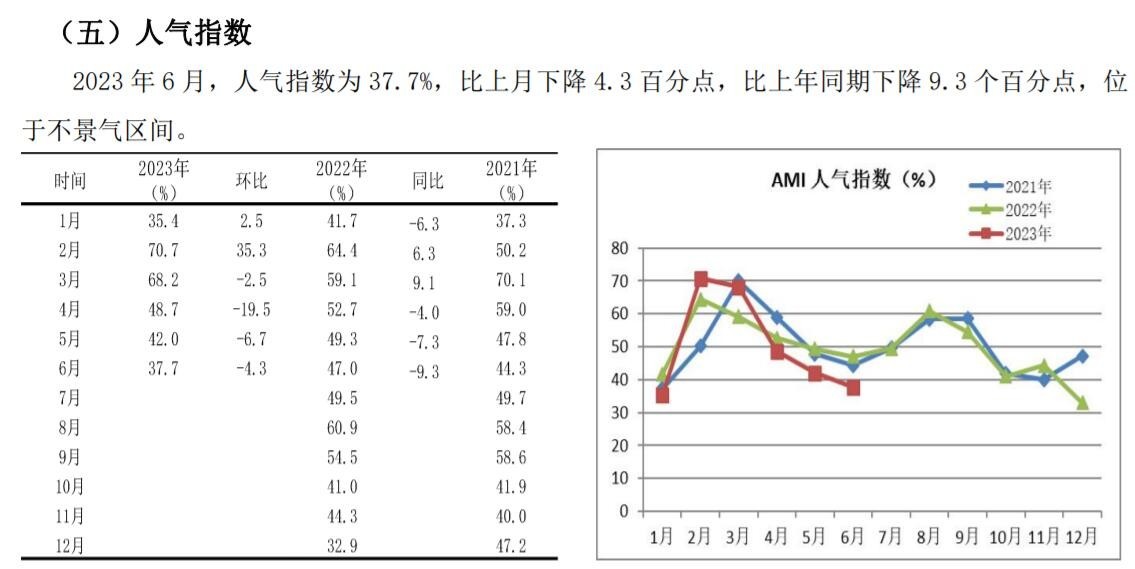

中国农业机械流通协会发布的 2023 年 6 月份中国农机市场景气指数(AMI)为 42.3%,环比提升 0.5 个百分点,同比下降 8.3 个百分点。从环比看,6 个一级指数中,销售能力指数、效益指数和人气指数呈现下降趋势。其中效益指数降幅最大,为 5.0 个百分点。从同比看,6 个一级指数除经理人信心指数外也全部呈现下降趋势,其中销售能力指数降幅最大,为 13.5 个百分点。6 个一级指数中除经理人信心指数外全部位于不景气区间。

特约分析师张华光认为:从 AMI 景气度水平来看,6 月份,环比虽然有所翘头,但同比依然以较大降幅深陷下滑泥潭之中,其景气度身处荣枯线下收缩区间的境况表现的十分顽固。由此不难发现,6 月份的 AMI 较之前 2 个月并未发生实质性改变,依然处于历史的低位。今年上半程 AMI 指数表现在相当程度上充分反映了市场对于短期及中长期的悲观预期。因此,站在 2023 年年中的时点,如何看待时下市场走势?下半年又将发生怎样的改变?都是值得深入思考的问题。

6 月份 AMI 走势的基本特征

市场下沉,整体市场位于历史低位。6 月份,环比小幅攀升似乎给沉闷已久的市场注入一股“活水”,但各项关键指数的不佳表现又把市场拉回到令人堪忧的现实中来。无论是环比四连跌的销售能力指数,还是三连跌的效益指数,从不同维度反映了 6 月份市场之惨淡。再从上半年 AMI 月度表现看,4 个月位于荣枯线下的收缩区间内,4 月、5 月、6 月连续三个月的景气度位于三年来的低位,由此我们断定:上半年的农机市场整体处于历史低位。

信心恢复,经理人信心指数走强。本月最大的看点是经理人信心指数强势攀升。数据显示,经理人信心指数上升至 52.5%,环比大幅增长 15.3 个百分点,且击破荣枯线,挺进景气区间,折射出市场由冷回暖的信号。经理人信心指数环比骤增一方面发生在上月的“洼地”之上,且在环比、同比经历三连跌基础之上,不排除市场经过蓄势后能量的释放。另一方面,按照多年来农机市场发展逻辑,6 月份属于传统淡季,7 月份趋于活跃,并成为市场由衰转盛的拐点,也成为经理人信心指数走强的一个不可或缺的重要因素。

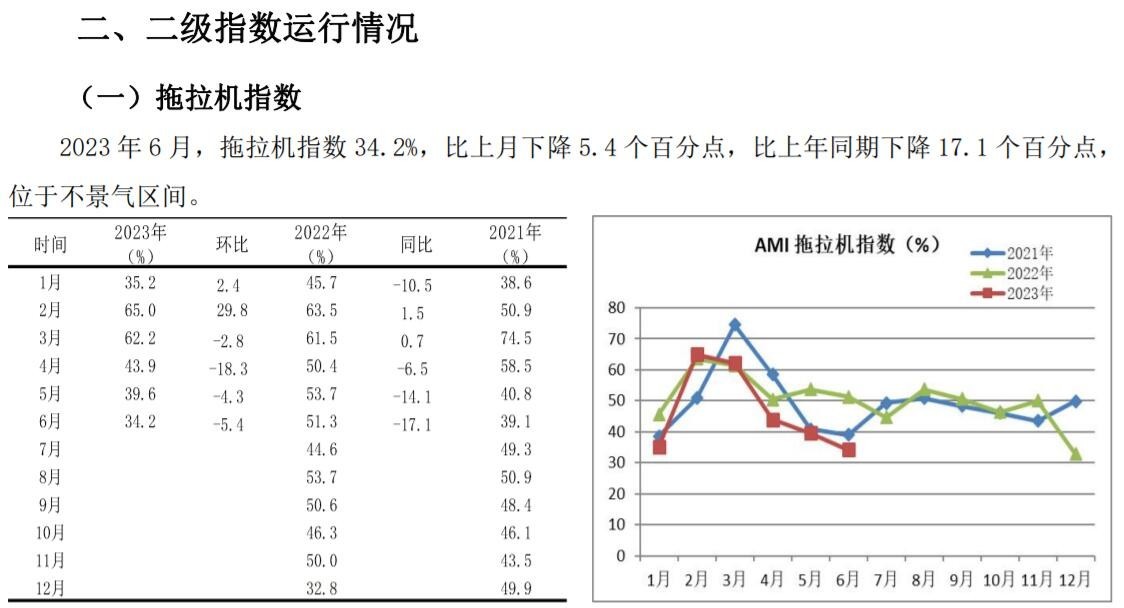

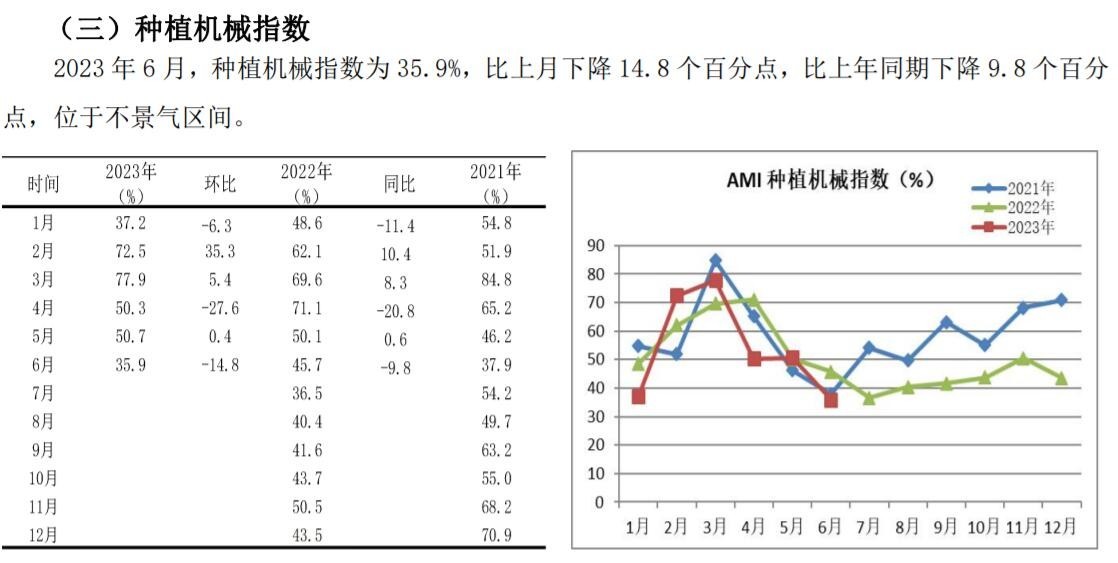

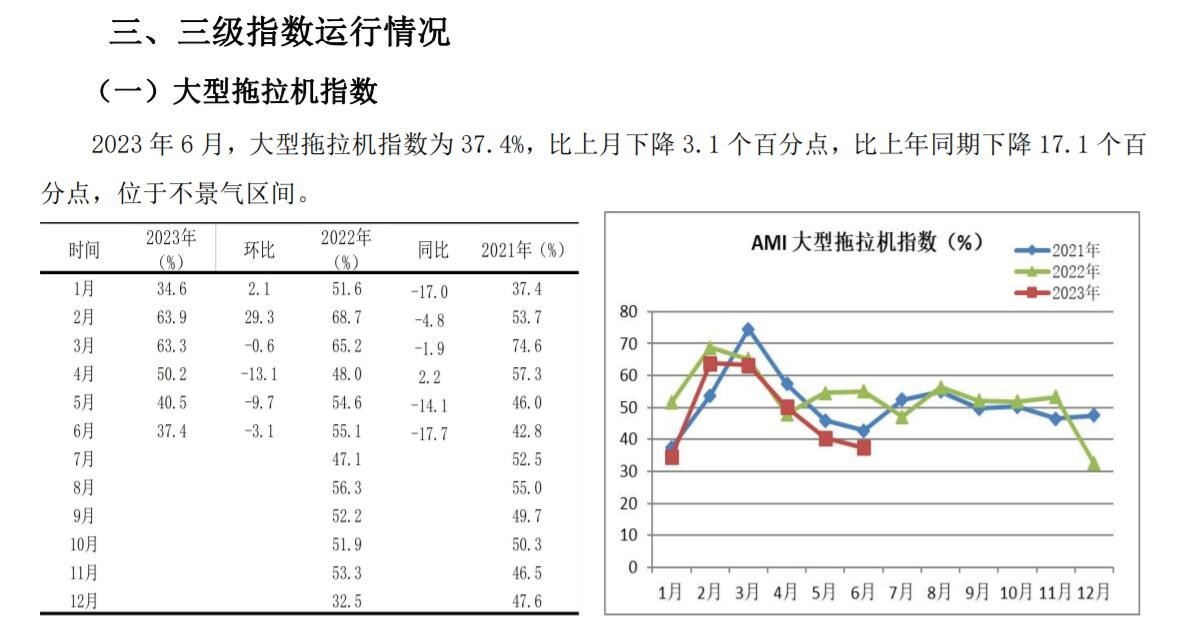

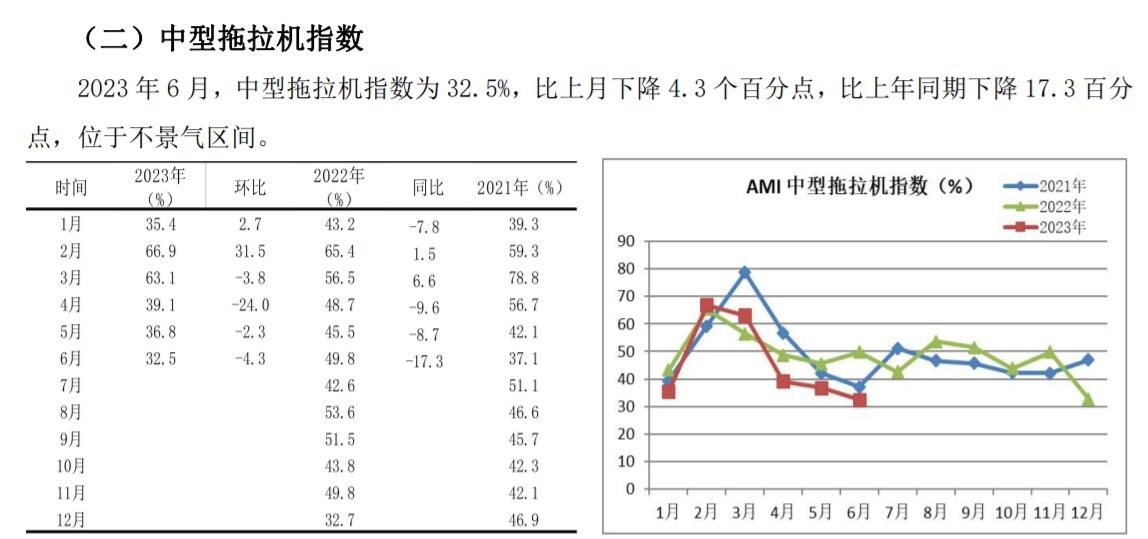

多数细分市场下滑,收获机械市场变轨。在本月所监测的五个二级指数中,除耕整地机械指数和收获机械指数环比略有增长外,其余诸如拖拉机、种植机械、田间管理机械指数环比、同比同声下跌,均进入不景气区间。其中田间管理机械同比下滑 24.5 个百分点,遥控飞行喷雾机同比下滑28.7 个百分点,拖拉机指数同比下滑 17.1 个百分点。

大中拖市场。先看大中拖市场的指数变化。大型拖拉机指数为 37.4%,中型拖拉机指数为 32.5%,均位于深度不景气区间。从同比、环比双双下跌看其走势,市场下沉并未终结。市场调查显示,今年上半年,有 247 个品牌活跃在市场上,较之去年增加 32 个品牌。市场出现较大幅度滑坡,同比下滑 20%以上。我们判断,这远远不是全年的降幅,因为去年 70%以上的销量集中在下半年,下半年的市场“高地”决定了全年降幅还将进一步扩大,预计在 30%甚至更高的点位上。上半年市场之惨淡还可以从品牌表现给出依据:销量过万台的,只有 3 家,比去年少 2 家。销量千台以上的品牌 25 家, 也就是近 90%的品牌销量不足千台。一半以上的品牌销量不足百台。我们可以将这些品牌视作休眠状态的品牌。低迷的市场和激烈的市场竞争带来的后果之一就是重塑市场竞争格局,一大批小品牌或进入“休眠”状态,或干脆“金盆洗手”。其结果是进一步推高市场集中度,加速大中拖市场进入几大品牌共治的新时代。

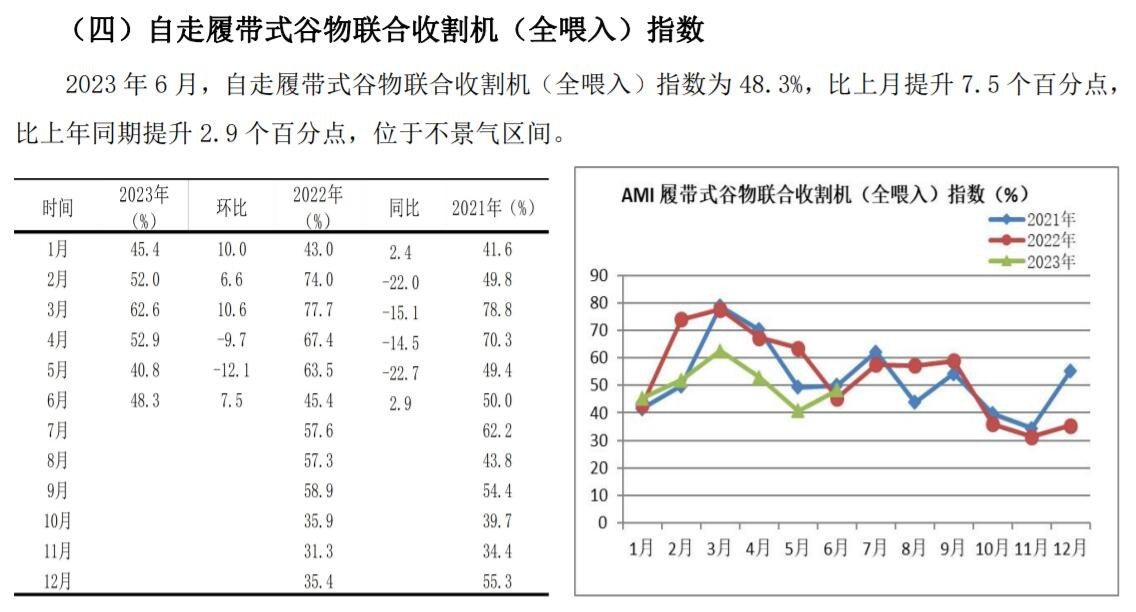

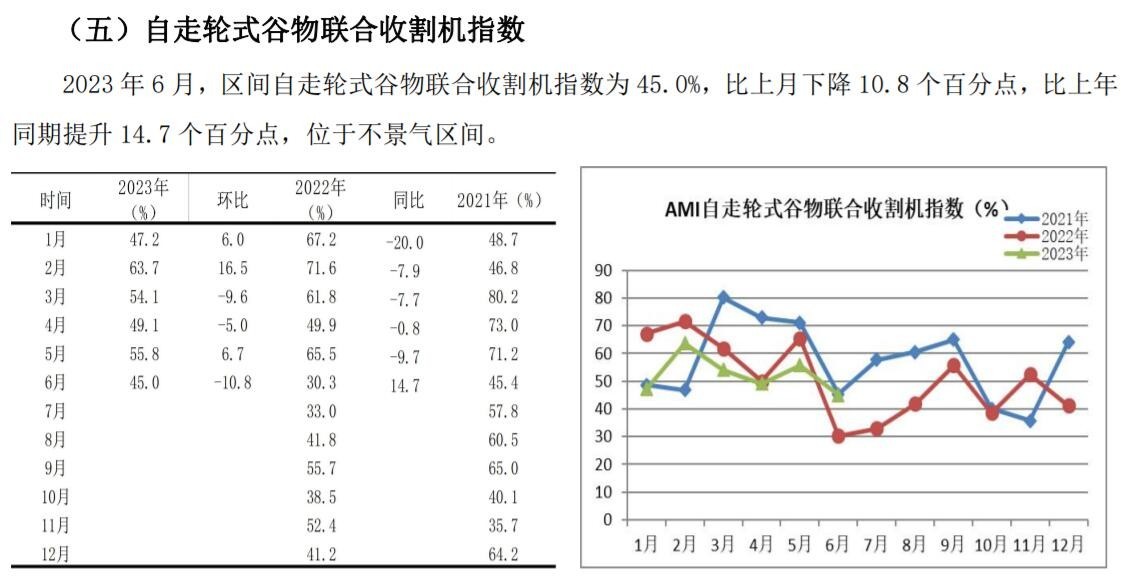

收获机市场。6 月份,收获机械指数定格在 48.1%的不景气区间。虽环比小幅增长,但同比依然跌跌不休。从收获机各个细分市场看,出现冰火两重天的发展迹象。

自走轮式谷物联合收割机市场完成了今年最后一击。随着麦收的开始,全年市场尘埃落地,但降幅并未确定。去年国三升国四导致的下半年市场大幅度增长而形成的市场“高地”,对今年市场的影响远远没有结束。我们判断,全年降幅还将扩大。

履带式谷物联合收割机指数环比、同比均有所提升,环比提升 7.5 个百分点,同比提升 2.9 个百分点。此市场的增长主要得益于今年的极端天气,因一些小麦区正值收获季节,突遭大雨侵袭,直接导致轮式机无法下田作业,而拉升履带式收割机市场需求。与之同时受益的还有粮食烘干设备,譬如河南省财政紧急下拨 2 亿元专项用于购置小麦烘干设备。

6 月份收获机指数家族中的最大亮点莫过于玉米收获机。自走式玉米收获机在经历了前 5 个月的不景气运行后,触底强势反弹,环比大幅攀升 21.3%,且挺进景气区间。主要原因:一是连续 5个月的低位运行,市场蓄势,能量有所释放;二是刚性需求者经过长时间的观望,开始入局,推升市场。值得警惕的是同比依然下挫 10.7%,且景气度处在近三年同期最低点;三是经销商信心增长,增加库存,开始布局下半年市场。环比翘头,是否意味着市场进入拐点,接下来一路上行,尚待观察。同比虽降幅有所收窄,但依然在下滑通道中运行,说明今年的市场动力偏弱。从我们对过去 6个月的市场监测看,市场同比降幅依然高达 30%以上。市场风险依旧,盲动可能遭来不测后果。

包括马铃薯收获机、棉花收获机、甘蔗收获机等在内的其它收获机市场均有所启动,但因今年市场的特殊性——主要是市场浓重的观望气氛,全年市场究竟如何?还要看下半年的“脸色”。

种植机械市场。6 月份,种植机械指数以 35.9%景气度深陷深度不景气区间。两大监测市场——免耕播种机、水稻插秧机指数均位于深度不景气泥沼。今年的插秧机市场已经结束,整体市场大幅度下降已经定局,尤其是步行式插秧机将出现断崖式下降。播种机市场在经历了春播前的大幅度下降后,秋播尚待观察。

2023 年 7 月份 AMI 走势判断

今年的农机市场生态环境错综复杂,黑天鹅事件时有发生,灰犀牛事件不时出现,市场不确定性成为今年市场最大的特点,“变”成为市场唯一能不变的判断。

我们预判 7 月份 AMI 或呈现以下三个特点:其一,AMI 环比依然处于恢复性增长期,同比还会延续下降的走势;其二,滞留于不景气区间的概率较大;其三,多数一、二、三级指数环比上涨与同比下滑的概率依然较大。

一看宏观因素。2023-2024 年是复苏之年,一波三折,面临长短期因素挑战,不可大意。短期因素包括疤痕效应,企业和居民部门“资产负债表受损”,主动去库存周期,房地产硬着陆风险,美欧银行业危机等。长期因素包括人口红利消退,刘易斯拐点,逆全球化等。

今年以来,需求疲软,消费低迷,房地产销售和投资大降,出口负增长;工业企业去库存,生产低迷,服务业恢复性反弹消退;社融连续两个月回落,宽信用传导不畅,“流动性陷阱”;微观主体信心不足,民间投资负增长,青年失业率创新高,实际经济增速低于潜在增长水平。

二看市场价值链变化。先看终端,上半年国三库存机消化殆尽,下半年市场主要动力主要来自国四机的销售,经过上半年的试水,用户对国四机接受度逐步提高,对下半年市场是利好因素;但4国四机销售价格、维修成本、使用成本同时上涨,对市场利空因素也不容小觑。再看制造端,生产企业出于竞争需要,上半年持续低价促销国四机,导致企业效益大幅度下降,从效益指数的环比、同比三连跌且 4 个月位于不景气区间,即可看出企业效益走低,推动企业涨价冲动,对市场或产生较大影响。政策端,农机补贴不足,且单台补贴价格下行,对市场也产生不利影响。最后看销售端,经销商虽对市场充满信心,但作为市场晴雨表的人气指数处于深度不景气区间,且环比、同比出现三连跌。加之库存指数也位于收缩期,市场上行动力依然偏弱。

三看季节农时。7 月份,正值农闲时节。农机市场虽然位于由冷转暖的拐点上,但备货者依然是少数,市场正值淡季。

最后看 AMI 内在走势规律。两个特点较为突出:一是 6 月份,作为先行指数的经理人信心指数,不仅实现了环比、同比“两连升”,且闯入景气区间,预示着 7 月份市场上升的概率较大;二是回溯 AMI 自 2014 年至今 9 年来的走势,除去年外,环比鲜有下降,且近年上升的概率呈加大之势。

正反能量对冲,决定了 7 月份 AMI 或出现两个大概率的结果:一是景气度环比上升,同比下降;二是基于 AMI 近 9 年来 7 月份的环比复合增长率,尤其是去年出现负增长变化分析,今年 7 月份击穿荣枯线进入景气区间的概率并不大。

用户评论